Mã số thuế cá nhân là gì?

Thuế thu nhập cá nhân là khoản tiền mà người lao động sẽ phải trích nộp từ thu nhập của bản thân vào ngân sách nhà nước. Do là thuế trực thu nên mỗi cá nhân cần có mã số thuế riêng để dễ dàng quản lý thuế thu nhập cá nhân phải nộp.

Mã số thuế cá nhân được cấp bởi Cơ quan thuế là dãy số tự nhiên bao gồm 10 hoặc 13 chữ số và các ký tự. Mã số thuế cá nhân dùng để quản lý số thuế mà cá nhân người lao động phải nộp khi phát sinh nghĩa vụ đóng thuế. Cá nhân thực hiện kê khai thu nhập của mình chỉ sử dụng duy nhất một mã số thuế cá nhân được cung cấp.

Các cá nhân có mã số thuế riêng để có thể kê khai toàn bộ thu nhập của bản thân và đóng thuế cho Cơ quan Nhà nước. Nhờ đó, cơ quan thuế có thể dựa vào đó để xác định số thuế phải thu và dễ dàng quản lý.

Cách tra cứu mã số thuế cá nhân nhanh nhất

Cách 1:

Bước 1: Truy cập vào trang Thuế điện tử của Tổng cục Thuế tại địa chỉ https://thuedientu.gdt.gov.vn/

Bước 2: Chọn mục Cá nhân.

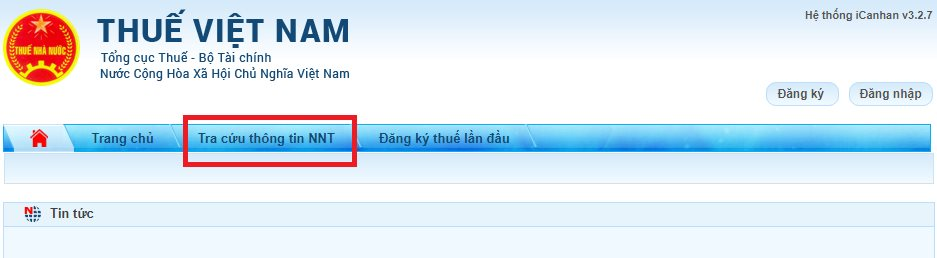

Bước 3: Chọn Tra cứu thông tin NNT.

Bước 4: Nhập số CCCD và mã xác nhận. Sau đó nhấn Tra cứu.

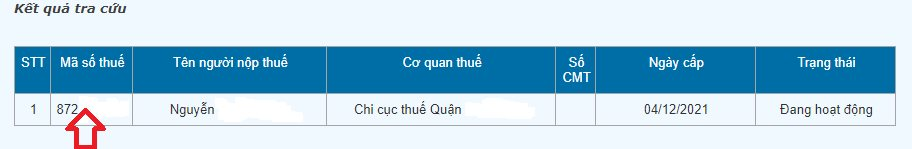

Bước 5: Xem kết quả tra cứu mã số thuế cá nhân.

Cách 2:

Bước 1: Truy cập vào mục Tra cứu, Trang thông tin của Tổng cục thuế tại địa chỉ http://tracuunnt.gdt.gov.vn/tc...

Bước 2: Nhập số CCCD

Tại mục Thông tin về người nộp thuế TNCN, bạn chỉ cần nhập số CCCD của mình vào ô Số chứng minh thư/Thẻ căn cước.

Bước 3: Nhập mã xác nhận

Lưu ý ở phần Mã xác nhận có phân biệt chữ hoa và chữ thường nên bạn cần điền đúng và đủ mã số theo hình bên cạnh.

Bước 4: Nhấn nút Tra cứu

Sau khi nhập chính xác mã xác nhận, bạn nhấn nút Tra cứu và xem kết quả.

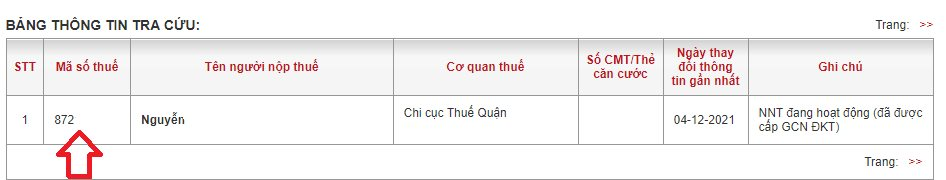

Kết quả trả về sẽ hiển thị các thông tin: Mã số thuế, Tên người nộp thuế, Cơ quan thuế, Số CMT/thẻ căn cước, Ngày thay đổi thông tin gần nhất, Ghi chú, như hình dưới đây:

Đối tượng được đăng ký thuế và cấp mã số thuế

Theo quy định của pháp luật hiện hành thì công dân Việt Nam từ 14 tuổi trở lên và đang cư trú tại lãnh thổ Việt Nam đã được cấp căn cước công dân có thể được cấp mã số thuế cá nhân nếu đáp ứng đủ các điều kiện theo quy định của pháp luật.

Trong trường hợp khi chưa tham gia vào thị trường lao động và chưa thuộc đối tượng chịu thuế thu nhập cá nhân, công dân vẫn có thể được cấp mã số thuế người phụ thuộc nếu đáp ứng đủ điều kiện theo quy định của pháp luật.

Bên cạnh việc pháp luật có quy định về đối tượng nộp thuế thì pháp luật này còn có quy định về vấn đề sau khi người nộp thuế thực hiện đăng ký thuế để được cấp mã số thuế theo quy định tại Điều 21 của Luật quản lý thuế. Và việc cấp mã số thuế được pháp luật quy định với nội dung như sau:

Người nộp thuế thực hiện đăng ký thuế để được cấp mã số thuế theo quy định tại Điều 21 của Luật quản lý thuế. Cụ thể:

– Tổ chức kinh tế và tổ chức khác được cấp một mã số thuế duy nhất để sử dụng trong suốt quá trình hoạt động từ khi đăng ký thuế cho đến khi chấm dứt hoạt động, trừ các trường hợp quy định tại Khoản 3 Điều 5 Thông tư 95/2016/TT-BTC.

- Cá nhân được cấp một mã số thuế duy nhất để sử dụng trong suốt cuộc đời của cá nhân đó. Người phụ thuộc của cá nhân được cấp mã số thuế để giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân. Mã số thuế cấp cho người phụ thuộc đồng thời cũng là mã số thuế của cá nhân khi cá nhân phát sinh nghĩa vụ với ngân sách nhà nước.

– Mã số thuế đã cấp không được sử dụng lại để cấp cho người nộp thuế khác.

Việc cấp mã số thuế được quy định như sau:

- Doanh nghiệp, tổ chức kinh tế, tổ chức khác được cấp 01 mã số thuế duy nhất để sử dụng trong suốt quá trình hoạt động từ khi đăng ký thuế cho đến khi chấm dứt hiệu lực mã số thuế.

- Người nộp thuế có chi nhánh, văn phòng đại diện, đơn vị phụ thuộc trực tiếp thực hiện nghĩa vụ thuế thì được cấp mã số thuế phụ thuộc.

- Trường hợp doanh nghiệp, tổ chức, chi nhánh, văn phòng đại diện, đơn vị phụ thuộc thực hiện đăng ký thuế theo cơ chế một cửa liên thông cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh thì mã số ghi trên giấy chứng nhận đăng ký doanh nghiệp, giấy chứng nhận đăng ký hợp tác xã, giấy chứng nhận đăng ký kinh doanh đồng thời là mã số thuế;

- Cá nhân được cấp 01 mã số thuế duy nhất để sử dụng trong suốt cuộc đời của cá nhân đó. Người phụ thuộc của cá nhân được cấp mã số thuế để giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân. Mã số thuế cấp cho người phụ thuộc đồng thời là mã số thuế của cá nhân khi người phụ thuộc phát sinh nghĩa vụ với ngân sách nhà nước;

- Doanh nghiệp, tổ chức, cá nhân có trách nhiệm khấu trừ, nộp thuế thay được cấp mã số thuế nộp thay để thực hiện khai thuế, nộp thuế thay cho người nộp thuế;

- Mã số thuế đã cấp không được sử dụng lại để cấp cho người nộp thuế khác;

- Mã số thuế của doanh nghiệp, tổ chức kinh tế, tổ chức khác sau khi chuyển đổi loại hình, bán, tặng, cho, thừa kế được giữ nguyên;

-Mã số thuế cấp cho hộ gia đình, hộ kinh doanh, cá nhân kinh doanh là mã số thuế cấp cho cá nhân người đại diện hộ gia đình, hộ kinh doanh, cá nhân kinh doanh.

Trường hợp nợ thuế thu nhập cá nhân sẽ bị xử lý như thế nào?

Theo quy định tại Nghị định 125/2020/NĐ-CP, việc vi phạm hành chính về thuế và hóa đơn liên quan đến quyết toán thuế thu nhập cá nhân sẽ bị xử phạt theo các mức cụ thể sau:

1. Hành vi nộp hồ sơ khai thuế quá hạn từ 1 ngày đến 5 ngày và có tình tiết giảm nhẹ sẽ bị phạt cảnh cáo.

2. Hành vi nộp hồ sơ khai thuế quá hạn từ 1 ngày đến 30 ngày sẽ bị phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng, trừ trường hợp được quy định tại khoản 1.

3. Hành vi nộp hồ sơ khai thuế quá hạn từ 31 ngày đến 60 ngày sẽ bị phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng.

4. Hành vi nộp hồ sơ khai thuế quá hạn từ 61 ngày đến 90 ngày hoặc không nộp hồ sơ khai thuế nhưng không có số thuế phải nộp, hoặc không nộp các phụ lục theo quy định đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp sẽ bị phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng.

5. Hành vi nộp hồ sơ khai thuế quá hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế, hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế sẽ bị phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng.

![[Góc nhìn tuần qua]: Giao thông trước Tết “Áp lực cao điểm và yêu cầu xanh hóa giao thông” [Góc nhìn tuần qua]: Giao thông trước Tết “Áp lực cao điểm và yêu cầu xanh hóa giao thông”](https://mtcs.1cdn.vn/thumbs/540x360/2026/02/13/63f5db26b4053a5b6314.jpg)